صدرنشینی "بورس" در بازار

بازدهی ۶۹ درصدی شاخص کل طی نیمه نخست سال در شرایطی رخ داد که بازارهای رقیب در رخوتی طولانی به عقبنشینی مشغول بودند

کد خبر :

۷۲۹۲۸

بازدید :

۹۲۲۶

نیمه نخست ۹۸ با درخشش ویژه بورس در برابر رکود دیگر بازارها به پایان رسید. یکهتازی بورس در ۶ ماه نخست ۹۸ با بازدهی ۶۹ درصدی در برابر بازدهی منفی سکه و ارز رقم خورد. به این ترتیب بهترین عملکرد بورس از سال ۸۲ تاکنون در نیمه نخست سال به ثبت رسید.

شاخص سهام به ابرکانال جدید ۳۰۰ هزار واحد وارد شد و با وجود نوسانات پایانی ماه، در نهایت شهریور را در کانال ۳۰۲ هزار واحد به پایان رساند. هفتههای پایانی شهریور رکوردها یکی پس از دیگری جابهجا شدند و شاهد ثبت رکورد تاریخی ارزش معاملات بیش از ۲۲۰۰ میلیارد تومانی در بورس تهران بودیم.

بالا ماندن ارزش معاملات در روزهای پایانی تابستان احتمال ادامه روزهای داغ معاملات بورس را پررنگ نگه داشته است. از سوی دیگر دلار و سکه پس از تلاطمهای بهاری در تابستان نیز به مسیر نزولی خود ادامه دادند. به نظر میرسد دلار پس از کانال شکنیهای متوالی در کانال ۱۱ هزار تومانی آرامش نسبی را تجربه میکند و در نهایت با بازدهی منفی ۱۳ درصدی معاملات این ارز در نیمه نخست ۹۸ به پایان رسید.

افسار نوسان قیمتی سکه نیز همچنان در دستان دلار است و ریزش قیمتی ارز بر قیمت سکه فشار وارد کرد. در نتیجه با وجود صعود قیمت طلا در بازار جهانی، اما سکه نیز افت ۱۲ درصدی را در ۶ ماه نخست ۹۸ به ثبت رساند.

اولین نیمه سال ۹۸ با بازدهی ۶۹ درصدی برای شاخص کل بورس تهران پایان یافت. بازار سهام در ۶ ماه اخیر توانست با جذب حجم زیادی از منابع خرد در محیطی بیرقیب، یکهتاز عرصه بازدهی بماند. هجوم سرمایههای خرد به بازار سهام طی این مدت را میتوان به سه عامل عمده نسبت داد: اولین و شاید مهمترین عامل در افزایش مستمر تقاضا طی سال جاری، تعدیل سیاستهای تجاری حاکم بر فروش بنگاههای بورسی بود که نجوای بلند آن از همان ابتدای سال، سهام را در موقعیت برتری از حیث سرمایهگذاری نشاند.

در ادامه، تصور جاماندگی سهام از موج تورمی یک سال و نیم گذشته زمینه را برای تداوم افزایش سطح عمومی قیمت سهام فراهم کرد و سپس اصلاح تدریجی سیاستهای ارزی و در پی آن، ثبات ارزی بازارها، جریان سرمایه به سمت سهام را تشدید کرد تا بورس تهران بیشترین بازدهی نیمساله را از سال ۸۲ تجربه کند و کارنامهای درخشان را ثبت کند.

جابهجایی بیرحمانه رکوردها

با رشد سطح عمومی قیمت سهام طی آخرین روز کاری تابستان، شاخص کل بورس تهران به سطح ۳۰۲ هزار واحد دست یافت و به این ترتیب، جهشی ۱۲۳ پلهای را از ابتدای سال به ثبت رساند که معادل رشد ۶۹ درصدی این نماگر طی ۶ ماه اخیر است. این بازدهی در شرایطی اتفاق افتاد که از همان ابتدای سال آمریکا در تلاش برای فشار حداکثری بر اقتصاد ایران معافیتهای خرید نفت را لغو کرد و در ادامه نیز شعاع تحریمها را گسترش داد.

جابهجایی بیرحمانه رکوردها

با رشد سطح عمومی قیمت سهام طی آخرین روز کاری تابستان، شاخص کل بورس تهران به سطح ۳۰۲ هزار واحد دست یافت و به این ترتیب، جهشی ۱۲۳ پلهای را از ابتدای سال به ثبت رساند که معادل رشد ۶۹ درصدی این نماگر طی ۶ ماه اخیر است. این بازدهی در شرایطی اتفاق افتاد که از همان ابتدای سال آمریکا در تلاش برای فشار حداکثری بر اقتصاد ایران معافیتهای خرید نفت را لغو کرد و در ادامه نیز شعاع تحریمها را گسترش داد.

با وجود این، سهام ضمن جذب ریسکهای محیطی توانست به دلایل بنیادی سیر صعودی خود را که از اسفند ۹۷ آغاز شده بود، تداوم بخشد و رکوردهای جدیدی را بر جا گذارد.

جاماندگی سهام از موج تورمی بازارها و عقبنشینی سیاستگذار در تعیین قیمت کالاهای مصرفی با صدور مجوز افزایش نرخ برای طیفی از بنگاههای کوچک و متوسط بورسی محرکهای اصلی آغاز موجهای صعودی سهام از ابتدای سال بودند.

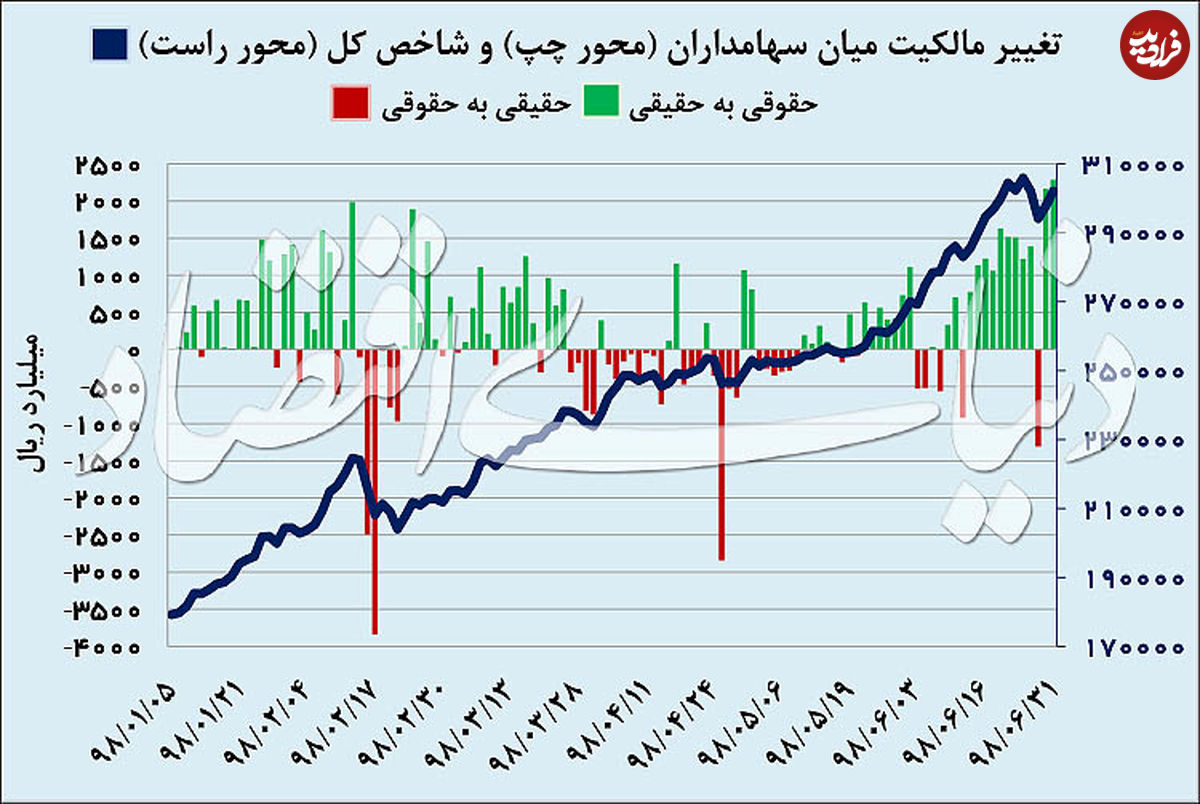

کمتر کسی از بین تحلیلگران تصور میکرد که شاخص کل سهام طی این مدت از مرز ۳۰۰ هزار واحد عبور کند؛ اما هجوم پولهای تازه به رشد شتابان و پیشبینیناپذیر قیمتها دامن زد و در پایان معاملات بیستوپنجم شهریورماه رکورد ۳۰۵ هزار و ۹۱۴ واحدی را برای شاخص کل بورس تهران به ارمغان آورد. حضور پررنگ و بیپروای سرمایهگذاران حقیقی در سمت تقاضای سهام، نه تنها شاخص را به سقف تاریخی برد، بلکه رکورد ارزش معاملات خرد را شکست.

کمتر کسی از بین تحلیلگران تصور میکرد که شاخص کل سهام طی این مدت از مرز ۳۰۰ هزار واحد عبور کند؛ اما هجوم پولهای تازه به رشد شتابان و پیشبینیناپذیر قیمتها دامن زد و در پایان معاملات بیستوپنجم شهریورماه رکورد ۳۰۵ هزار و ۹۱۴ واحدی را برای شاخص کل بورس تهران به ارمغان آورد. حضور پررنگ و بیپروای سرمایهگذاران حقیقی در سمت تقاضای سهام، نه تنها شاخص را به سقف تاریخی برد، بلکه رکورد ارزش معاملات خرد را شکست.

با وجود رونق قابل توجه دادوستدهای سهام طی شش ماه اخیر، رکورد ارزش معاملات خرد تا همین یک هفته پیش برای جلسه معاملاتی نهم مهر ۹۷ بود. در آن روز تاریخی، ارزش معاملات خرد توانسته بود رقم ۲ هزار و ۱۱۵ میلیارد تومان را ثبت کند؛ اما این رکورد در هفته گذشته با افزایش چشمگیر مشارکت فعالان بورسی به سطح ۲ هزار و ۲۰۵ میلیارد تومان ارتقا یافت.

رمزگشایی از واگرایی نماگرها

نکته جالب توجه که باید به آن اشاره کرد، جهش رویایی شاخص هموزن است. در این بازه زمانی که شاخص کل افزایشی ۶۹ درصدی را به ثبت رسانده شاخص هموزن در جهش تاریخی به بازدهی ۱۶۶ درصدی دست یافته است. اغلب تحلیلگران بنیادی طی ماههای اخیر چنین رشد نامتوازنی را حاصل خوشبینی مفرط معاملهگران درخصوص تحولات مرتبط با صنایع کوچکتر بازار عنوان کرده و آن را محکوم به اصلاح میدانستند.

رمزگشایی از واگرایی نماگرها

نکته جالب توجه که باید به آن اشاره کرد، جهش رویایی شاخص هموزن است. در این بازه زمانی که شاخص کل افزایشی ۶۹ درصدی را به ثبت رسانده شاخص هموزن در جهش تاریخی به بازدهی ۱۶۶ درصدی دست یافته است. اغلب تحلیلگران بنیادی طی ماههای اخیر چنین رشد نامتوازنی را حاصل خوشبینی مفرط معاملهگران درخصوص تحولات مرتبط با صنایع کوچکتر بازار عنوان کرده و آن را محکوم به اصلاح میدانستند.

با وجود این، عطش بالای تقاضای جدید بود که گروههای کوچکتر را بستری برای کسب سود برگزید و خط بطلانی کشید بر تحلیلهایی که از چنین رشد غیربنیادی ناموجهی غافلگیر شده بودند. در نتیجه، تکسهمها و گروههایی با حجم مبنای کمتر نظیر ماشینآلات، غذاییها و داروییها به محلی برای جذب پولهای خرد بورسی بدل شدند و شکاف حدود ۱۰۰ واحد درصدی را در رشد دو نماگر اصلی بازار رقم زدند.

در این صعود نامتوازن نمیتوان تاثیر وضعیت متزلزل بازار جهانی را نادیده گرفت که ارزشگذاری نیمی از سهام وابسته در بورس تهران (فلزات، معدنیها، پتروشیمیها، پالایشیها) را به محاق معاملاتی برد و گروههای غیروابسته را بر صدر نشاند. گسترش جنگ تجاری بین آمریکا و چین در نیمههای تابستان و انتشار آمار ضعیف از عملکرد این دو اقتصاد در کنار ضعف تولید و اشتغال در منطقه یورو و دیگر اقتصادهای بزرگ نوظهور زنگ خطر را برای بانکهای مرکزی به صدا درآورد و نهادهای پولی را ناچار به اتخاذ سیاستهای انبساطی برای حمایت از سمت تقاضا کرد.

در این صعود نامتوازن نمیتوان تاثیر وضعیت متزلزل بازار جهانی را نادیده گرفت که ارزشگذاری نیمی از سهام وابسته در بورس تهران (فلزات، معدنیها، پتروشیمیها، پالایشیها) را به محاق معاملاتی برد و گروههای غیروابسته را بر صدر نشاند. گسترش جنگ تجاری بین آمریکا و چین در نیمههای تابستان و انتشار آمار ضعیف از عملکرد این دو اقتصاد در کنار ضعف تولید و اشتغال در منطقه یورو و دیگر اقتصادهای بزرگ نوظهور زنگ خطر را برای بانکهای مرکزی به صدا درآورد و نهادهای پولی را ناچار به اتخاذ سیاستهای انبساطی برای حمایت از سمت تقاضا کرد.

همین وضعیت در کنار تاثیر منفی تحریمها قیمت سهام کالایی (کامودیتیمحور) بورس تهران را شدیدا در محاصره خود گرفت و نقش مهمی در رالی ناهمگرای سهام ایفا کرد. البته مخاطرات بازار جهانی فقط به زیان سهام کامودیتیمحور ختم نشد بلکه زمینهای فراهم آمد تا سهام گروههای رقیب در جذب منابع سرگردان موفق عمل کنند.

در این چشمانداز بود که موج قوی پولهای تازه به بسط گفتمانهای تورممحور بورسی دامن زد و ذائقههای معاملهگران از مشارکت در دادوستد سهام مبتنی بر سود عملیاتی به تحرکات جسورانه بر مبنای افزایش سرمایه (از منابع سود انباشته تا مازاد تجدید ارزیابی داراییها) سوق یافت.

نکته دیگری که باید به آن اشاره کرد، دریافت سیگنالهای مساعد از گفتگوهای برجامی در اوایل شهریور و تفسیرهای خوشبینانه از اخبار سیاسی در جهت کاهش تحریمهای آمریکا علیه ایران مزید بر علت شد تا تقاضا در برخی گروههای بورسی نظیر خودروییها به این موضوعات واکنش قابل ملاحظهای نشان دهد.

موجسواری روی جریان جدید پولها

گفتمانهای تورممحور بازار سهام طی چند ماه اخیر جایگاه ممتازی از حیث اثرگذاری داشتند. گسیل تقاضای جدید به تالار سهام چنان فضایی فراهم کرد که عوامل بنیادی و متغیرهای مبتنی بر سود، کمتر مورد توجه قرار میگرفت و نگاهها بیشتر جلب جریانهای تورمی حاکم بر اقتصاد سهام شد. به این ترتیب، مبانی ارزندگی سهام بهطور ناموجهی به موضوع افزایش سرمایه گره خورد و در پی آن، موجهای قدرتمندی از رشد در سهام مستعد رقم زد.

موجسواری روی جریان جدید پولها

گفتمانهای تورممحور بازار سهام طی چند ماه اخیر جایگاه ممتازی از حیث اثرگذاری داشتند. گسیل تقاضای جدید به تالار سهام چنان فضایی فراهم کرد که عوامل بنیادی و متغیرهای مبتنی بر سود، کمتر مورد توجه قرار میگرفت و نگاهها بیشتر جلب جریانهای تورمی حاکم بر اقتصاد سهام شد. به این ترتیب، مبانی ارزندگی سهام بهطور ناموجهی به موضوع افزایش سرمایه گره خورد و در پی آن، موجهای قدرتمندی از رشد در سهام مستعد رقم زد.

در میان این موج فراگیر، میتوان به رونق چشمگیر سهام خودرویی طی هفتههای اخیر اشاره کرد که بخش عمده منابع خرد را در اختیار گرفتند و با وجود زیانهای سنگین عملیاتی، بازدهی متوسط ۱۱۳ درصدی را از ابتدای سال تجربه کردند. در گروه سیمان که طی این مدت به رشد ۱۵۹ درصدی دست یافته است، علاوه بر جذابیت افزایش نرخ فروش سیمان، طرح مساله ارزش جایگزینی برای شرکتهای سیمانی هم در تحریک تقاضا موثر عمل کرد.

اهرم بالای نرخ فروش در سودآوری سهام گروههای دارویی، غذایی و قندی در کنار ماشینآلات و لاستیکسازان هم باعث شد تا عقبنشینی سیاستگذار از تخصیص دلار موسوم به ۴۲۰۰ تومانی به کالاهای مصرفی ضروری، به جولان تقاضای جدید در گروههای اخیر بینجامد.

بالهای صعودی و لنگرهای رشد

صنایع کوچک و تکسهمی زراعت، محصولات چرمی و انتشار و چاپ در ۶ ماه اخیر بازدهی ۳۳۰ تا ۳۸۰ درصدی را به ثبت رساندهاند و در صدر فهرست صنایع از حیث بازدهی قرار گرفتهاند. دو رتبه بعدی این فهرست به صنایع کاغذسازان بورسی و کاشیسازان اختصاص دارد.

بالهای صعودی و لنگرهای رشد

صنایع کوچک و تکسهمی زراعت، محصولات چرمی و انتشار و چاپ در ۶ ماه اخیر بازدهی ۳۳۰ تا ۳۸۰ درصدی را به ثبت رساندهاند و در صدر فهرست صنایع از حیث بازدهی قرار گرفتهاند. دو رتبه بعدی این فهرست به صنایع کاغذسازان بورسی و کاشیسازان اختصاص دارد.

در بین دیگر صنایع متوسط بازار که نمادهای متعددی را در دل خود جای دادهاند و رشدهای فراتر از میانگینی را به ثبت رساندهاند، میتوان به بازدهی ۱۹۵ درصدی گروه ماشینآلات، جهش ۱۸۰ درصدی شاخص گروه غذایی و ارتقای ۱۷۸ درصدی متوسط قیمت در سهام گروه دارویی بورس تهران اشاره کرد.

همانطور که ملاحظه میشود شمار زیادی از سهمهای کوچک و متوسط سودهایی بالاتر از متوسط را نصیب سهامداران خود کردهاند. به بیان آماری، ۳۰ گروه بورسی طی این مدت توانسته از بازدهی ۶۹ درصدی شاخص کل سبقت بگیرد و افزایشی بین ۷۰ تا ۳۷۰ درصد را ثبت کند.

مروری بر رتبههای پایین جدول بازدهی صنایع هم نکات جالبی در بردارد. در بین ۹ گروهی که از شاخص کل نیز جا ماندهاند میتوان نام بزرگترین صنایع بورسی را دید. در واقع، گروه کانههای فلزی، فلزات اساسی، پتروشیمیها و هلدینگهای وابسته، پالایشیها و بانکها جزو این دسته هستند. پایینترین رتبه بازدهی صنایع طی ۶ ماه اخیر به گروه کانههای فلزی تعلق دارد که تنها رشدی معادل ۳۰ درصد را ثبت کرده است.

مروری بر رتبههای پایین جدول بازدهی صنایع هم نکات جالبی در بردارد. در بین ۹ گروهی که از شاخص کل نیز جا ماندهاند میتوان نام بزرگترین صنایع بورسی را دید. در واقع، گروه کانههای فلزی، فلزات اساسی، پتروشیمیها و هلدینگهای وابسته، پالایشیها و بانکها جزو این دسته هستند. پایینترین رتبه بازدهی صنایع طی ۶ ماه اخیر به گروه کانههای فلزی تعلق دارد که تنها رشدی معادل ۳۰ درصد را ثبت کرده است.

بقیه این گروههای بزرگ بین ۴۰ تا ۶۶ درصد رشد کردهاند که پالایشیها در این جمع بهترین عملکرد را با ثبت رشد ۶۶درصدی شاخص دارند. این ۶ گروه اخیر که جزو بزرگترین صنایع بورسی به شمار میروند در مجموع دوسوم از کل ارزش بورس تهران (معادل ۶۷ درصد) را در اختیار دارند. چنانکه ملاحظه میشود لنگر سنگین این صنایع در بورس تهران سبب شده تا شاخص کل در مقایسه با شاخص هموزن رشد به مراتب کمتری را ثبت کند.

بیهماوردی بورس در بازدهی

بازدهی ۶۹ درصدی شاخص کل طی نیمه نخست سال در شرایطی رخ داد که بازارهای رقیب در رخوتی طولانی به عقبنشینی مشغول بودند. دلار که معاملات سال جاری را از نقطه ۱۳ هزار و ۱۵۰ تومانی آغاز کرده بود، طی روز گذشته با نرخ ۱۱ هزار و ۴۰۰ تومانی معامله شد تا میزان افت قیمت در این بازار به رقم ۱۳ درصد افزایش یابد.

بیهماوردی بورس در بازدهی

بازدهی ۶۹ درصدی شاخص کل طی نیمه نخست سال در شرایطی رخ داد که بازارهای رقیب در رخوتی طولانی به عقبنشینی مشغول بودند. دلار که معاملات سال جاری را از نقطه ۱۳ هزار و ۱۵۰ تومانی آغاز کرده بود، طی روز گذشته با نرخ ۱۱ هزار و ۴۰۰ تومانی معامله شد تا میزان افت قیمت در این بازار به رقم ۱۳ درصد افزایش یابد.

سکه نیز با وجود افزایش ۱۶ درصد بهای جهانی طلا زیر ضربههای نزولی دلار ۱۳ درصد از نقطه شروع خود در سال جاری عقب نشست. محدودیتهای کمتر در خرید و فروش سکه سبب شد تا از ابتدای تابستان شاهد فشار عرضه و ایجاد حباب فزاینده منفی در بازار سکه باشیم؛ چنانکه در سه ماه اخیر سکه بهطور میانگین حدود ۶ درصد زیر قیمت ذاتی خود معامله شد.

اوج تلاطم ارز و سکه در میانه فصل بهار بود. پس از لغو معافیتهای نفتی از سوی آمریکا و سپس افزایش تنشهای سیاسی با انفجار نفتکشها در خلیجفارس و ترس از جنگ نظامی، دلار تا سقف ۱۵۵۷۰ تومان در اواسط اردیبهشت اوج گرفت و پس از آن، شاخص ارزی کشور با گشایش عرضه ارز و کاهش محدودیتها در سامانه نیما و تلاش برای یکسانسازی نرخها افت ملایمی را تجربه کرد و در تابستان عموما حول مرز ۱۲ هزار تومان به نوسان پرداخت و در آخرین روز کاری تابستان به سطح ۱۱ هزار و ۴۰۰ تومان تنزل یافت.

ثبات ارزی بهخصوص در فصل اخیر سبب شد میانگین نرخ دلار که در بهار رقمی معادل ۱۳ هزار و ۹۵۰ تومان بود در تابستان به ۱۲ هزار تومان برسد و در هفتههای اخیر هم در کانال ۱۱ هزار تومان بالا و پایین شود. همین روند باثبات بود که از هجومهای سفتهبازانه به بازار ارز جلوگیری و زمینه را برای گسیل نقدینگی به تالار سهام فراهم کرد و به این ترتیب، آرامش ارزی بورسبازان و رونق ادامهدار سهام اثری مثبت بر جا گذاشت.

۰